برای افرادی که معاملات پرداختی را با استفاده از چک یا سپرده های تقاضا انجام می دهند ، یکی از مهارت هایی که باید به آن تسلط داشته باشید محاسبه مانده وجوه موجود در یک حساب جاری یا پس انداز است. به این ترتیب ، شما میزان وجوه موجود در بانک و آنچه که وجوه آن برای چه مواردی استفاده می شود را می دانید. علاوه بر جلوگیری از پرداخت با چک های سفید ، می توانید از بودجه ثابت استفاده کنید ، از جریمه اجتناب کنید و خطاهایی را در ثبت تراکنش ها یا هزینه های شارژ توسط بانک تشخیص دهید.

گام

قسمت 1 از 3: ثبت معاملات دریافت و پرداخت

مرحله 1. از کتاب نقدی استفاده کنید

آیا از عملکرد دفترچه ارائه شده توسط بانک هنگام دریافت چک چک مطلع هستید؟ این جزوه برای ثبت کلیه رسیدها ، هزینه ها و سایر معاملات از طریق حساب جاری مانند سپرده ها ، برداشت نقدی دستگاه های خودپرداز ، پرداخت کارت بدهی ، هزینه های بانکی و کسر وجوه چک هایی که صادر می کنید مفید است.

اگر کتاب نقدی از بانک ندارید ، آن را از کتابفروشی بخرید یا با استفاده از دفترچه یادداشت ، کاغذ HVS یا کاغذ ورقه ای خط دار تهیه کنید

مرحله 2. موجودی فعلی وجوه موجود در بانک را بیابید

با دسترسی به چک های آنلاین حساب ها ، انجام معاملات در دستگاه های خودپرداز و تماس یا ملاقات با کارکنان خدمات مشتری در بانک ، می توانید از موجودی حساب جاری خود مطلع شوید.

- موجودی را در خط بالای جعبه در سمت راست اولین صفحه کتاب نقدی یا اولین خط کاغذ برگ با عنوان "موجودی اولیه" بنویسید.

- این امکان وجود دارد که موجودی جاری با چک های صادره اما بدهکار کسر نشده و معاملات با کارت های نقدی که پردازش نشده اند ، کسر نشده باشد. برای دریافت موجودی دقیق ، چند روز بعد دوباره حساب جاری را چک کنید.

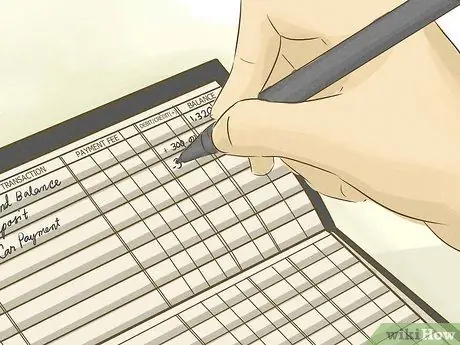

مرحله 3. تمام تراکنش های بانکی را ثبت کنید

هر زمان که از طریق بانک معاملات بدهی (خروج پول) و اعتبار (پول در) انجام می دهید ، حسابداری انجام دهید. 2 ستون در سمت راست کتاب نقدی وجود دارد ، یکی برای معاملات بدهی و دیگری برای معاملات اعتباری. مبلغ وجوه صادر شده در ستون بدهی و میزان وجوه دریافتی در ستون اعتبار را شامل می شود.

- تمام چک هایی را که صادر می کنید ثبت کنید. اطمینان حاصل کنید که همیشه شماره چک ، تاریخ صدور چک ، نام گیرنده (اگر از طرف چک چک را صادر می کنید) و مبلغ چک را ثبت کنید.

- تمام برداشتها یا پرداختهای انجام شده از طریق بانک را ثبت کنید. هر زمان که از طریق عابربانک یا دستگاه خودپرداز پول نقد می گیرید و با استفاده از کارت خودپرداز یا کارت نقدی در سوپر مارکت یا فروشگاه آنلاین خرید می کنید ، بلافاصله مبلغ آن را یادداشت کنید. اگر هزینه خودپرداز از شما گرفته می شود ، شماره را نیز بنویسید.

- ثبت کلیه تراکنش های پرداخت آنلاین اگر پس از پرداخت آنلاین ، یک کد تأیید از وب سایت یا برنامه دریافت کردید ، آن را در کتاب نقدی در سمت راست نام ذینفع بنویسید.

- واریز وجوه به حساب جاری را ثبت کنید. اطمینان حاصل کنید که تمام تراکنش هایی که موجودی حساب جاری شما را تغییر می دهد ، ثبت کرده اید!

مرحله 4. هر بار که یک تراکنش را ثبت می کنید ، یک توضیح را در آن قرار دهید

این مرحله به شما کمک می کند تا هنگام بررسی موجودی حساب خود ، وجوه مورد استفاده برای چه چیزی استفاده شود.

به عنوان مثال ، توضیحات را شامل شوید: سبزیجات ، بنزین ، پرداخت ماشین ، رستوران ها و غیره

مرحله 5. اگر حساب شخصی شما نیز توسط شخص دیگری استفاده می شود ، وقت بگذارید

شما باید به طور منظم در مورد معاملات انجام شده از طریق یک حساب مشترک با او ارتباط برقرار کنید تا هر دوی شما بتوانید جهش ها و موجودی های دقیق را در دفاتر نقدی یکدیگر ثبت کنید.

اگر چندین حساب دارید ، برای سهولت بررسی یک حساب نقدی جداگانه برای هر حساب ایجاد کنید

قسمت 2 از 3: محاسبه مانده حساب جاری

مرحله 1. موجودی حساب جاری خود را به طور منظم محاسبه کنید

شما می توانید هر بار که یک معامله را انجام می دهید یا به صورت دوره ای موجودی را محاسبه کنید ، به عنوان مثال هنگام پرداخت قبض ماهیانه.

- اگر تا به حال پرداختی با چک سفید یا اضافه برداشت داشته اید ، باید هر بار که پرداختی انجام می دهید یا چک را صادر می کنید ، مانده را محاسبه کنید.

- با همه پرداخت هایی که از طریق چک حساب ها انجام می شود ، مانند خرید مواد غذایی با کارت بدهی ، برداشت نقدی از طریق دستگاه خودپرداز و صدور چک ، موجودی را کاهش دهید. علاوه بر این ، در صورت پرداخت از طریق انتقال وجه ، مانده حساب جاری باید کسر شود.

- در صورت وجود واریز نقدی ، اعتبار بانکی یا انتقال ورودی ، شماره را به موجودی حساب جاری اضافه کنید.

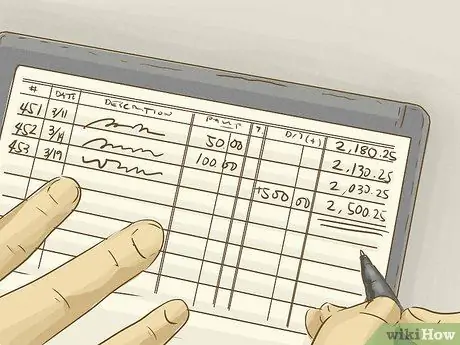

- معاملات بدهی را از معاملات اعتباری به علاوه موجودی اولیه کم کنید. نتیجه باید یک عدد مثبت باشد. موجودی پایانی را در ستون سمت راست بنویسید.

مرحله 2. معاملات انجام شده از طریق چک حساب ها را مطابقت دهید

در ابتدای هر ماه ، یک حساب جاری را بارگیری کنید تا دفترچه نقدی را با حساب جاری مقایسه کنید و دریابید که کدام چک ها بدهکار شده اند.

- موجودی را با سود پرداختی بانک اضافه کنید.

- با کارمزد بانک ، مانده را کسر کنید.

- بین ثبت معاملات در دفترچه نقد و حسابهای جاری چک کنید. اطمینان حاصل کنید که مانده کتاب نقدی پایانی با موجودی اعلام شده توسط بانک در حساب جاری مطابقت دارد. اطمینان حاصل کنید که مانده کتاب نقدی در پایان پرداخت هایی که بدهکار نشده اند و معاملاتی که در حساب جاری ذکر نشده اند را در نظر نمی گیرد.

مرحله 3. هرگونه اشتباه در دفترچه نقد را تصحیح کنید

اگر موجودی پایانی کتاب نقد و حساب جاری متفاوت است ، علت را پیدا کنید ، سپس آن را برطرف کنید.

- جمع و تفریق را دوباره محاسبه کنید. از محاسبه مانده اولیه ، مطمئن شوید که اعداد صحیح را وارد کرده و به درستی محاسبه کرده اید.

- به دنبال معاملاتی باشید که ثبت نشده اند. آیا فراموش کرده اید که پس از خرید از سوپر مارکت پرداخت خود را ثبت کنید؟ آیا چک هایی وجود دارد که هنوز واریز نشده باشد؟ آیا تراکنش هایی را که پس از تاریخ چک حساب اتفاق می افتد ثبت می کنید؟

- موجودی پایانی حساب جاری را از موجودی پایانی کتاب نقد کم کنید. آیا تفاوت برابر با یکی از آن معاملات است؟ اگر یکسان است ، شاید آن را به درستی ضبط نکرده اید.

- اگر تفاوت یک عدد زوج است ، عدد را بر 2 تقسیم کنید. آیا نتیجه این تقسیم با یکی از معاملات موجود در کتاب نقدی یکسان است؟ اگر آنها یکسان هستند ، ممکن است به جای تفریق ، جمع را انجام دهید یا برعکس.

مرحله 4. بررسی کنید که آیا چک هایی وجود دارد که بدهکار نشده اند

وجوهی که با استفاده از چک و سایر پرداختها صادر می شود لزوماً مستقیماً واریز نمی شود. اگر شک دارید که چک یا پرداختی بدهکار نشده است ، مبلغ را از موجودی حساب جاری چک کنید و آن را با موجودی کتاب نقدی مقایسه کنید.

یکی از راههای م toثر برای انجام آشتی این است که معاملات را به طور مرتب بررسی کرده و هر چکی که بدهکار شده است را بررسی کنید

مرحله 5. اگر مشکوک هستید که خطایی به حساب جاری شما وارد شده است با بانک خود تماس بگیرید

بلافاصله با بانک تماس بگیرید یا با خدمات مشتریان در بانک ملاقات کنید تا در مورد بدهی اشتباه یا عدم تعهد خود توضیح دهید و در مورد گزینه های بازپرداخت صحبت کنید.

مطمئن شوید که تراکنش های بانکی مشکوک را گزارش می دهید ، حتی اگر معلوم شود که خودتان بعد از خرید ثبت نام را فراموش کرده اید یا قبض پرداخت را دور انداخته اید

مرحله 6. آشتی را کامل کنید

اگر موجودی پایانی درستی دارید ، یک خط دوگانه زیر موجودی پایان کتاب نقدی بکشید. به این ترتیب ، اگر می خواهید موجودی حساب جاری را حساب کنید یا آشتی دیگری انجام دهید ، بلافاصله مانده حساب کتاب نقد را پس از آشتی می دانید.

اگر در هنگام محاسبه موجودی حساب جاری ، خطایی در ثبت در کتاب نقدی رخ داده است ، این مرحله به عنوان یک یادآوری عمل می کند

قسمت 3 از 3: درک اهمیت آشتی

مرحله 1. بدانید که بانک ها می توانند و گاهی اوقات در ثبت معاملات اشتباه می کنند.

در حال حاضر چک کردن موجودی حسابهای جاری در دوران مدرن قدیمی به نظر می رسد. با این حال ، بسیاری از افراد دارای توان مالی مرتباً موجودی حساب های جاری خود را چک می کنند. بنابراین اگر بانک اشتباهی مرتکب شد ، بلافاصله می دانید و می توانید درخواست رفع آن کنید.

هشدار: اگر فقط برای بررسی صحت یا عدم صحت جهش حساب جاری به بررسی حسابها یا گزارشات معاملات کارت اعتباری متکی هستید ، نمی دانید که آیا بانک در ثبت تراکنش ها اشتباه کرده است ، به طوری که شما آسیب دیده اید

مرحله 2. مدیریت هزینه برای صرفه جویی در پول

پس از آشتی حساب جاری و دفترچه نقدی ، می توانید میزان وجوه موجود در حساب جاری را تأیید کنید. به این ترتیب ، می توانید بودجه ای برای جلوگیری از هزینه های غیر ضروری ایجاد کنید.

برای جلوگیری از هدر رفتن یا کسری بودجه واقع بینانه ایجاد کنید تا بتوانید پس انداز کنید

مرحله 3. از صدور چک و جریمه های سفید خودداری کنید

هنگام نوشتن چک ، ممکن است موجودی حساب جاری خود را ندانید زیرا وقت نکرده اید به حساب جاری چک کنید. بنابراین ، شما نیاز به یک کتاب نقدی دارید تا مشخص شود آیا وجوه کافی در حساب جاری شما برای صدور چک وجود دارد یا خیر و اینکه چک ها رد نمی شوند.

- معمولاً در صورت صدور چک سفید توسط بانک ، جریمه تعیین می شود. اگر مشتری سپرده ای را برای تضمین صدور چک تضمین کند ، برخی از بانک ها جریمه ای دریافت نمی کنند. اگر از مفاد جریمه صدور چک های سفید مطلع نیستید ، از بانک بپرسید.

- به خاطر داشته باشید که پس از واریز چک ، وجوه مستقیماً به حساب شما واریز نمی شود زیرا حسابداری زمان می برد. برخی از بانکها برای این وجوه اعتبار ارائه می دهند و مازاد آن را برای چندین روز کاری مسدود می کنند. میزان تأمین اعتبار و دوره مسدود کردن وجوه توسط بانک مربوط تعیین می شود.