ایجاد بودجه مناسب اولین قدم برای مدیریت امور مالی و زندگی با کیفیت است. در صورت داشتن بودجه می توانید زندگی آرام و بدون استرس داشته باشید زیرا می توانید بدهی خود را پرداخت کرده و پس انداز کنید. با این حال ، مدیریت امور مالی با استفاده از بودجه به این معنا نیست که مجبور باشید هزینه ها را کاهش دهید. بودجه ای به شما کمک می کند تا هزینه هایی را که قبل از تفریح باید در اولویت قرار گیرند ، پرداخت کنید. با ثبت دریافت ها و هزینه های پول در هر ماه ، می توانید امور مالی خود را به خوبی مدیریت کرده و خواسته های خود را در مهلت مقرر تحقق بخشید.

گام

روش 1 از 3: بودجه بندی

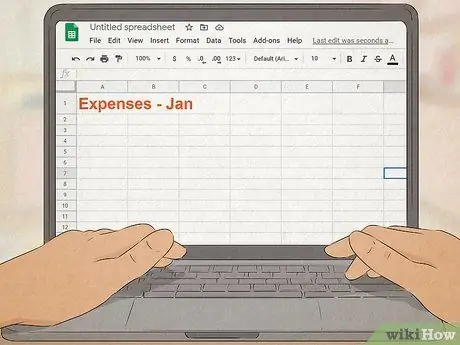

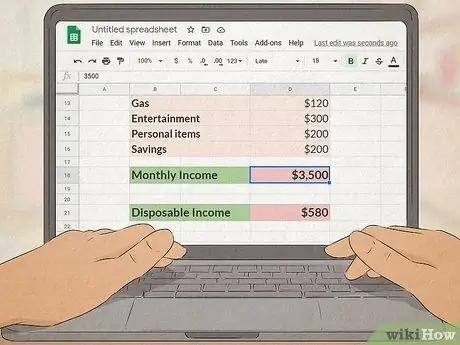

مرحله 1. با استفاده از یک برنامه یا برنامه کامپیوتری بودجه ای ایجاد کنید

برای ایجاد بودجه از برگه های Google یا Excel استفاده کنید. این مرحله به شما کمک می کند تا هر تراکنش هزینه و رسید را برای 1 سال ثبت کنید تا بتوانید بلافاصله هزینه هایی را که باید کاهش یابد تعیین کنید.

نام 12 ماه را به عنوان عنوان هر ستون در ردیف بالای صفحه گسترده فهرست کنید

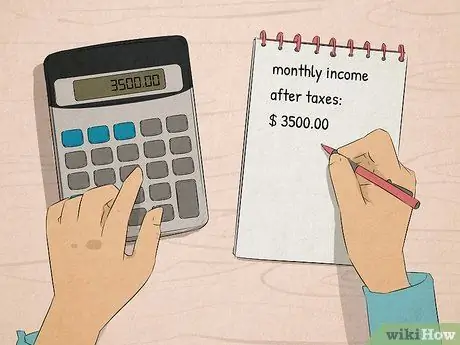

مرحله 2. درآمد ماهانه خود را پس از مالیات محاسبه کنید

درآمد خالص ، یعنی پول موجود برای استفاده روزانه ، درآمد ماهانه پس از کسر مالیات بر درآمد است. اگر حقوق ماهیانه ثابت دریافت می کنید ، درآمد خالص هر ماه یکسان است و این رقم در فیش حقوقی ذکر شده است. اگر براساس ساعات کار دستمزد دریافت می کنید ، درآمد خالص شما معمولاً هر ماه متغیر است ، اما می توانید با استفاده از فیش حقوقی 3-4 ماه گذشته خود ، میانگین را محاسبه کنید.

اگر آزاد کار هستید یا مشاغل آزاد دارید ، درآمدی که دریافت می کنید ممکن است از مالیات کسر نشود. 20 درصد درآمد را برای پرداخت مالیات سالانه اختصاص دهید

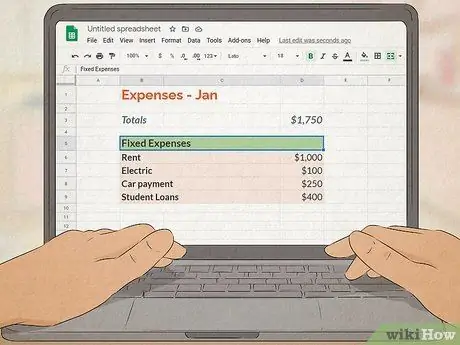

مرحله 3. تمام هزینه های ثابت را ثبت کنید

هزینه های ثابت هزینه هایی هستند که باید هر ماه پرداخت شوند و مبلغ آن یکسان است ، برای مثال هزینه اجاره خانه ، هزینه خدمات ، اقساط وام بانکی یا اقساط خودرو. برچسب "هزینه های ثابت" را در سمت چپ ستون صفحه گسترده قرار دهید ، سپس مقدار پولی را که باید صرف شود در کادر زیر عنوان ستون بنویسید. مثلا:

- اجاره خانه: 1.000.000 IDR

- برق: 300000 IDR

- آب: 200،000 IDR

- قسط خودرو: 2،000،000 IDR

- اقساط وام بانکی: 2،000،000 IDR

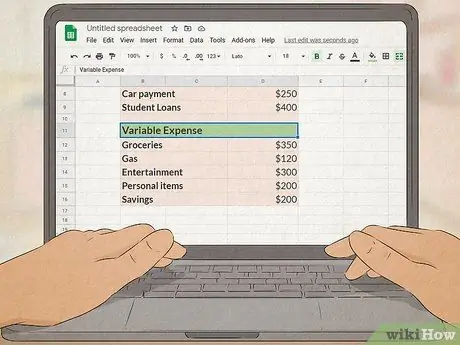

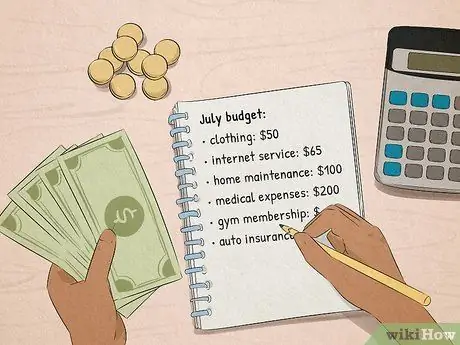

مرحله 4. تمام هزینه های متغیر را ثبت کنید

هزینه های متغیر هزینه هایی هستند که می توانند هر ماه تغییر کنند. اگر می خواهید پس انداز کنید ، هزینه های متغیر ساده ترین هزینه برای کاهش است. برچسب "هزینه های متغیر" را در زیر "هزینه های ثابت" قرار دهید ، سپس مقدار پولی را که باید در هر کادر هزینه شود زیر ارقام هزینه های ثابت بنویسید. به عنوان مثال ، هزینه های متغیر برای ماه مارس:

- غذا: 2،000،000 IDR

- بنزین: 500،000 IDR

- تفریح: 500،000 IDR

- نیازهای شخصی (مراقبت از مو ، لوازم آرایشی ، لباس و غیره): 1.000.000 IDR

- تعطیلات: 200،000 IDR

- پس انداز: 300،000 IDR

مرحله 5. هزینه ها را با درآمد خالص مقایسه کنید

برای ایجاد بودجه ماهانه ، هزینه های ثابت و هزینه های متغیر را برای همان ماه جمع کنید. سپس ، درآمد خالص را با این هزینه ها کم کنید. رقم به دست آمده درآمدی است که می تواند برای تأمین نیازهای دیگر یا مازاد در پایان ماه مورد استفاده قرار گیرد. اگر عدد منفی است ، به این معنی است که در پایان ماه پولی ندارید. ممکن است پولی که برای پرداخت نیازهای ماهانه استفاده می شود بیشتر از درآمد خالص ماهانه باشد.

به عنوان مثال: هزینه ماهانه = 5،500،000 IDR (هزینه ثابت) + 4،500،000 IDR (هزینه متغیر) = 10،000،000 IDR/ماه. مازاد = 15،000،000 IDR - 10،000،000 IDR = 5،000،000 IDR

روش 2 از 3: استفاده از بودجه

مرحله 1. پرداخت کلیه هزینه های ماهانه را در اولویت قرار دهید

قبل از اختصاص بودجه برای پس انداز یا اجرای برنامه های خاص ، مطمئن شوید که قادر به پرداخت هزینه هایی هستید که باید هر ماه پرداخت شود. برای این منظور ، هر ماه وجوهی را از درآمد خالص برای پرداخت قبوض اختصاص دهید تا هنوز مسکن و غذا داشته باشید.

- در صورت وجود قبض های پرداخت نشده ، پس انداز نکنید!

- سعی کنید تمام هزینه های ماهانه را بپردازید و همچنان مازاد داشته باشید تا بتوانید پس انداز کنید.

مرحله 2. مازاد را برای تحقق برنامه مشخص اختصاص دهید

پس از آگاهی از پول موجود در پایان ماه ، از وجوه خود برای دستیابی به خواسته های خود استفاده کنید ، به عنوان مثال پس انداز ، پرداخت بدهی یا ایجاد بودجه برای تحصیل فرزندان خود. تعیین کنید که می خواهید با استفاده از پول موجود به چه چیزی برسید تا بتوانید برنامه ای تهیه کنید.

- به عنوان مثال ، مازاد برای پرداخت بدهی و پس انداز هر ماه اختصاص دهید.

- شما می توانید از مازاد برای هزینه های غیر منتظره یا سرمایه گذاری مانند خرید سهام یا طلا استفاده کنید.

- 20 درصد از درآمد خالص را برای پس انداز یا برآوردن خواسته های خاص اختصاص دهید.

مرحله 3. در صورت داشتن نقص ، شیوه زندگی خود را تغییر دهید

پس از محاسبه مانده وجوه در پایان ماه و منفی بودن عدد ، باید عادات استفاده از پول را تغییر دهید. هزینه های مربوط به نیازهای ثانویه یا عالی مانند خرید لباس ، تفریح یا غذا خوردن در رستوران ها را کاهش دهید.

- اگر نمی توانید هزینه های جاری ماهانه خود را کاهش دهید ، مشکلی نیست. احساس گناه نکنید! برای داشتن یک زندگی خوب باید غذا بخورید ، قبض بپردازید و لباس بخرید.

- تعیین هزینه های قابل کاهش ممکن است فوراً تصمیم بگیرید که می خواهید هزینه های تفریحی خود را تا 50 درصد کاهش دهید ، اما اگر هر بار که دوستانتان شما را به تفریح دعوت می کنند امتناع کنید ، تاثیر آن را در نظر بگیرید.

- تقریباً 30 درصد از درآمد خالص را برای پرداخت آنچه که می خواهید تهیه کنید ، اما نه نیازهای اولیه.

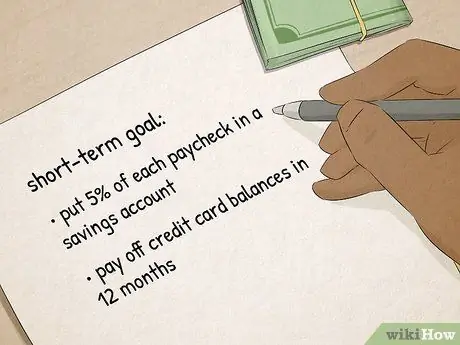

مرحله 4. اهداف کوتاه مدت را تعیین کنید که باید در مدت 1 سال به آنها برسید

پس از اطلاع از میزان درآمد و هزینه های هر ماه ، نحوه تخصیص بودجه برای دستیابی به اهداف مشخص کنید. اهداف کوتاه مدت اهداف خاص و واقع بینانه ای هستند که می توان در 12 ماه به آنها دست یافت. مثلا:

- 5 درصد از درآمد خالص را برای پس انداز اختصاص دهید.

- بدهی کارت اعتباری را در 12 ماه پرداخت کنید.

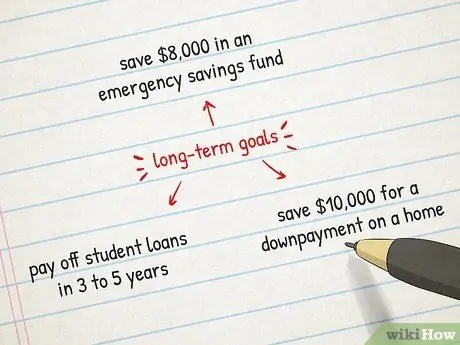

مرحله 5. اهداف بلند مدتی را که می خواهید در چند سال به آنها برسید ، مشخص کنید

اهداف بلند مدت اهدافی هستند که می توان در حداقل 1 سال به آنها دست یافت. مطمئن شوید که اهداف مشخص و واقع بینانه ای برای برنامه ریزی برای آینده تعیین کرده اید. مثلا:

- صرف 100،000،000 IDR برای ایجاد صندوق اضطراری.

- بازپرداخت بدهی در 3-5 سال

- 200،000،000 IDR پس انداز شده است تا پیش پرداخت خرید خانه پرداخت شود.

مرحله 6: پولی را که در هر بار پرداخت پرداخت می کنید ثبت کنید

بهترین راه برای نظارت بر مدیریت مالی ، ثبت تمام هزینه های صرف شده است. ساده ترین راه برای یادداشت برداری را انتخاب کنید ، خواه از دفترچه یادداشت استفاده می کنید ، از برنامه یادداشت برداری در تلفن خود یا از صفحه گسترده در رایانه خود. به این ترتیب ، می توانید هر تراکنش هزینه ای را زیر نظر داشته باشید و میزان استفاده از پول قابل پس انداز را تعیین کنید.

هنگام ثبت پول مورد استفاده ، اطلاعات را با جزئیات بنویسید تا فراموش نکنید ، به عنوان مثال ، "ساعت تولد مادر 500000 IDR است."

مرحله 7. با خرید اقلام اقتصادی هزینه ها را کاهش دهید

اگر متوجه شدید که دچار کسری هستید ، عاداتی را ایجاد کنید که می توان آنها را تغییر داد ، اما زندگی روزمره شما را به شدت تغییر نداد. به عنوان مثال ، خریدن خواربارفروشی را به جای خرید در مرکز خرید ، به یک عادت تبدیل کنید. خودتان قهوه دم کرده بنوشید تا از کافی شاپ. این کار را به طور مداوم انجام دهید زیرا تغییرات کوچک تأثیر زیادی در طول زمان دارند!

مثالهای دیگر: به جای خرید ناهار از کافه تریا ، آن را از خانه بیاورید. عادت کنید به جای ورزش در پارک ، در پارک ورزش کنید. به جای خرید روزنامه های چاپی ، مشترک روزنامه های آنلاین شوید. به جای خرید کتاب جدید ، کتابی را در کتابخانه بخوانید

روش 3 از 3: استفاده مداوم از بودجه

مرحله 1. بودجه را هر ماه مرور کنید

اطمینان حاصل کنید که بودجه خود را به طور مرتب به روز می کنید زیرا معمولاً دریافت ها و هزینه ها هر ماه تغییر می کند. این عادت را داشته باشید که هر بار که هزینه می کنید و پس انداز می کنید پیگیری کنید ، سپس در صورت نیاز برنامه هزینه خود را تنظیم کنید.

- در ابتدای هر ماه ، بودجه ماه گذشته را مرور کنید تا از نحوه تحقق آن مطلع شوید. این مرحله به شما کمک می کند تا بودجه ماه جاری و ماه های بعد را تعدیل کنید.

- در صورت دریافت افزایش یا پرداخت بدهی ، بودجه شما تحت تأثیر قرار می گیرد.

مرحله 2. از ابزارهایی استفاده کنید که اجرای بودجه را آسان تر می کند

برنامه Excel بسیار مفید است ، اما برای نظارت مستقل بر همه داده ها م effectiveثر نیست. اگر به ابزار کاربردی تری نیاز دارید ، از یک وب سایت یا برنامه برای وارد کردن داده های جدید استفاده کنید. به این ترتیب ، می توانید از الگوی بودجه استفاده کنید و زنگ هشدار را در وب سایت خود تنظیم کنید تا به شما یادآوری کند که داده های جدید را بارگذاری کنید.

برای ایجاد بودجه از برنامه های Mint ، YNAB ، Quicken ، AceMoney یا BudgetPlus استفاده کنید

مرحله 3. هر از گاهی به خود هدیه دهید ، اما اسراف نکنید

شما باید پول را مدیریت کنید ، نه برعکس. اجازه ندهید خود را به بردگی بودجه یا پول درآورید. بنابراین ، شما می توانید ماهانه یکبار خود را بدون به خطر انداختن بودجه خود درمان کنید.

در نظر گرفتن بودجه ، تصمیم بگیرید که کدام هدیه ارزش خرید دارد. در این ماه ، ممکن است بتوانید یک جفت کفش جدید تهیه کنید. ماه آینده ، شاید بخواهید از لاته لذت ببرید یا یک لپ تاپ جدید بخرید

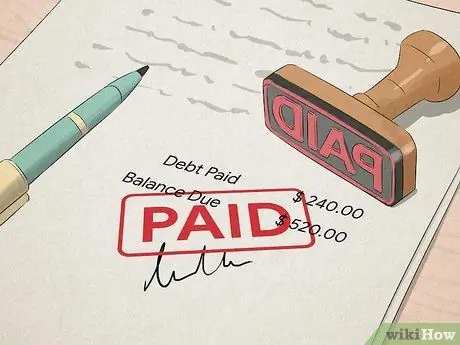

مرحله 4. اقساط بدهی را هر ماه پرداخت کنید

اگر از کارت اعتباری استفاده می کنید یا از بانک وام می گیرید ، مطمئن شوید که کارت اعتباری را طبق حداقل صورتحساب پرداخت می کنید تا از هزینه های بالای بهره جلوگیری کنید. اگر نمی توانید صورتحساب های خود را پرداخت کنید ، پرداخت بدهی را در اولویت قرار دهید تا در مهلت معقولی پرداخت شود.

اگر در انجام این کار با مشکل روبرو هستید ، پول بیشتری را برای پرداخت صورتحساب های ماهانه اختصاص دهید. در صورت پرداخت بدهی طبق صورتحساب حداقل هر ماه ، علاوه بر تأخیر در بازپرداخت بدهی ها ، باید هزینه های بالایی را نیز پرداخت کنید

مرحله 5. برای پیش بینی شرایط اضطراری با صرفه جویی ، بودجه آماده کنید

برنامه ریزی برای نیازهای بودجه در مواقع اضطراری غیرممکن است و در صورت عدم آمادگی می تواند بودجه شما را بهم بزند. هر ماه پولی را کنار بگذارید در صورت خراب شدن ماشین ، نیاز به درمان دارید ، یا اخراج می شوید تا بتوانید از مشکلات دور بمانید.

- از این به بعد برای پیش بینی اتفاقات غیرمنتظره آماده شوید. اجازه ندهید در مواقع اضطراری آمادگی نداشته باشید.

- در صورت بروز شرایط اضطراری ، با شرکت کارت اعتباری و بانک اعتباری خود تماس بگیرید تا درخواست تعویق پرداخت و معافیت از جریمه برای چندین ماه را درخواست کنید.

- به عنوان یک راهنما ، شما باید پس انداز داشته باشید تا بتوانید برای 6 ماه نیازهای زندگی را پرداخت کنید. به عنوان مثال ، اگر مجبور هستید 10،000،000 IDR در هر ماه هزینه کنید ، 60،000،000 IDR را برای مواقع اضطراری آماده کنید.